قيمت طلا در سال 1380

نمودار رشد قیمت سكه طلا از 1360 تاكنون(قیمت ها به تومان)

بررسی قیمت سكه در ایران میتواند معیار مناسبی برای تشخیص وضعیت مالی مردم باشد. همچنین، از آنجا كه طلا و سكه دارایی های امن به حساب می آید، افزایش تقاضا برای خرید سكه، كه عموما منجر به افزایش قیمت آن میشود نیز میتواند نشان دهنده عدم اطمینان و بی اعتمادی مردم به شرایط اقتصادی در هر دوره به تناسب میزان افزایش قیمتها به شمار رود. نمودار رشد قیمت سكه طلا از 1360 تاكنون(قیمت ها به تومان) به گزارش آینده؛ در شرایطی كه تصمیمات ناگهانی، می تواند سرمایه ها را دچار خطر كند، مردم ترجیح می دهند سرمایه خود را به طلا تبدیل و از امنیت آن اسایش خاطر داشته باشند. بدیهی است در چنین شرایطی، افزایش تقاضا برای خرید این كالا، منجر به افزایش قیمت آن خواهد شد. اگرچه افزایش قیمت طلا، به عنوان یك كالا، با افزایش قیمت در همه گروه ها امری طبیعی به شمار می رود، اما افزایش های ناگهانی قیمت طلا كه با تورم در همه گروه های كالا تناسب چندانی ندارد، می تواند پیام های دیگری نیز داشته باشد. در كشوری كه در بخش های مختلف اقتصادی آن ثبات لازم به چشم می خورد، عموما تغییرات قیمت طلا، ناگهانی نیست. برای مثال، در آمریكا، با روی كار آمدن اوباما و طرح شعارهای انتخاباتی وی در مورد راهكارهای حل بحران اقتصادی، بازار طلا را در این كشور به شدت دگرگون ساخت. در كشورمان ایران، اگرچه ارایه تحلیل با توجه به شرایط سیاسی كمی دشوار می نماید، اما بررسی قیمت سكه(بر اساس آمارهای بانك مركزی جمهوری اسلامی ایران)، خالی از لطف نیست. 1360 تا 1368: افزایش 6 هزار و 400 تومانی اگر دولت های موقت، شورای انقلاب و بنی صدر را فاكتور بگیریم، اولین دولت فراگیر در كشور، دولت میرحسین موسوی، مشهور به كابینه جنگ بود. شرایط اقتصادی دشوار ناشی از جنگ تحمیلی، دولتمردان را بر آن داشت تا با اعمال سیاست های نظارتی اقتصادی تماما دولتی را در این سال ها به اجرا در آورند. همراهی مردم كشورمان نیز در آن سال های دشوار، نهایتا به كنترل وضعیت اقتصادی انجامید، به طوری كه اگر همراهی و اعتماد مردم به دولت نبود، یقینا كشور در آن سال ها با مشكلات جدی روبرو می شد. زمانی كه میرحسین موسوی به عنوان نخست وزیر روی كار امد، قیمت سكه 3500 تومان بود، تا سال 62، قیمت سكه تغییری نكرد و ثابت ماند. در سال 63، با اندكی تغییر، به 3959 تومان رسید و در سال 64، قیمت آن به 4418 تومان می رسد. سال 65 نیز روند افزایش قیمت سكه همچنان با شیب ملایم ادامه میابد و به قیمت 65 هزار تومان می رسد. در سال 1366، بیشترین افزایش قیمت در دولت میرحسین موسوی رخ می دهد، قیمت سكه ناگهان به 11 هزار و 200 تومان می رسد. در سال 67، قیمت سكه ...

پیش بینی کاهش نرخ دلار در سال جاری (1390) به 820 تومان

کاربران محترم توجه داشته باشید که این تحلیل در سال ۱۳۹۰ توسطمیثم دهقان ، کارشناس ارشد شبکه تحلیلگران فناوری ایرانآماده و در آدرس زیر ارائه شده استمنبع خبر: http://www.bazarkhabar.ir/News.aspx?ID=11978 یکی از روشهای محاسبه نرخ ارز حقیقی، تعدیل نرخ ارز اسمی بر اساس مابهالتفاوت تورم داخلی و خارجی است. در این استدلال انتخاب سال مبنا از اهمیت راهبردی برخوردار است. بهترین زمان برای تعیین سال مبنا، سالی است که عرضه و تقاضای ارز بدون دخالت دلارهای نفتی تعیین شده باشد. بنابراین با انتخاب سال ۱۳۴۰ و با فرض محاسبه مابه تفاوت تورم داخل ایران با آمریکا طی ۵۰ سال گذشته، نرخ حقیقی دلار در سال جاری حدود ۸۲۰ تومان برآورد میشود. همواره وضعیت نرخ حقیقی ارز از مسائل مناقشه بر انگیز طی سالیان اخیر در بین برنامه ریزان و صاحب نظران اقتصادی بوده است. یکی از روش های محاسبه نرخ ارز حقیقی، تعدیل نرخ ارز اسمی بر اساس مابه التفاوت تورم داخلی و خارجی است. در این استدلال انتخاب سال مبنا از اهمیت راهبردی برخوردار است و انتخاب سال های مبنای متفاوت نتایج بسیار متفاوتی را به دنبال دارد. به عنوان مثال سطح عمومی قیمت ها در ایران از سال 1340 تا ابتدای سال 1390 در یک دوره 50 ساله، 780 برابر شده است و سطح قیمت ها در کشور آمریکا با ارز خارجی دلار، 42/7 برابر شده است. بنابراین نسبت قیمتهای آمریکا به ایران طی دوره مورد نظر 105 برابر کاهش داشته است. چنانچه سال 40 را ،که در آن نرخ ارز اسمی معادل76 ریال بوده، به عنوان سال مبنا انتخاب کنیم، یک محاسبه ساده نشان می دهد که میزان نرخ ارز اسمی در سال 90 که نرخ ارز حقیقی در این سال را معادل سال مبنا قرار می دهد معادل 8190 ریال خواهد بود. به عبارت دیگر با لحاظ سال 40 به عنوان سال مبنا، قیمت 8190 ریالی ارز در سال 90، اثرات تورم در دو کشور را زدوه و نرخ ارز حقیقی را ثابت نگاه میدارد. حال اگر سال 1380، سال مبنا فرض شود، تا ابتدای سال 1390 سطح عمومی قیمت ها در ایران 61/3 و در آمریکا تنها 24/1 برابر شده است. با توجه به اینکه نرخ دلار در سال 1380 برابر با 7925 ریال بوده است، نرخ دلار در سال 1390، معادل 23000 ریال تعیین می شود. همانگونه که مشاهده می شود، محاسبه نرخ ارز حقیقی ، به شدت وابسته به انتخاب سال مبنا در محاسبات است. شیب تغییرات طی دهه های گذشته متفاوت بوده است که دلیل این امر به تغییرات شدید نرخ دلار در دوره های مختلف باز می گردد. به طور مشخص در بین سالهای 1356 تا 1363، نرخ دلار بیش از 8 برابر افزایش داشته و از 71 ریال در سال 1356 به 580 ریال در سال 1363 رسیده است که نشان از شیب تند تغییرات نرخ دلار طی این سال ها دارد. بنابراین در صورتی که سال مبنا سال 1356 باشد، نرخ ...

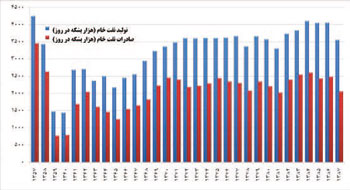

نگاهي به صادرات وتوليد نفت در سه دهه گذشته

اقتصاد ايران اقتصادي وابسته به نفت است. در واقع به دليل وابستگي ايران به نفت، هميشه تحولات خارجي تا حدودي روي اقتصاد كشورمان موثر واقع شده است. توليد روزانه نفت، قيمت نفت ايران در بازارهاي جهاني و... همگي فاكتورهايي هستند كه از ديروز تا امروز هميشه سرنوشت اقتصاد كشور را تعيين كردند. چه در سالهاي دهه 60 شمسي و اوج جنگ كه دولتهاي غربي با اقدامات سياسي-اقتصادي و حتي نظامي (جنگ نفتكشها) در صدد تاثيرگذاري روي اقتصاد كشورمان بودند، چه در سالهاي مياني دهه 80 شمسي كه با افزايش ناگهاني قيمت نفت، ايران به يك كشور واردكننده محصولات خارجي با عدم تدبير صحيح دولت نهم تبديل شد. در اينجا نگاهي داريم به توليد و صادرات نفت ايران از 1357 تاكنون، همچنين نگاهي داريم به درآمدهاي نفتي دولتهاي گذشته تاكنون. مرجع تمامي اطلاعات آماري در اين گزارش، بانك مركزي جمهوري اسلامي ايران است. مهمترين مساله در زمينه صنعت نفت توليد نفت است. ممكن است به دليل تحولات سياسي-نظامي در مناطق نفتخيز بويژه خاورميانه، قيمت جهاني نفت تحت تاثير قرار گيرد، همچنين با ثبات نبودن ارزش ريال در برابر دلار نيز ميتواند درآمدهاي نفتي دولت كه به ريال محاسبه شدند را تحت تاثير قرار دهد، اما توليد روزانه نفت، ميتواند خطكش خوبي براي اندازهگيري توان صنعت نفت باشد. بررسي ها از متوسط توليد روزانه نفت از 1357 تاكنون نشان مي دهد: در سال 1357 روزانه 4252 هزار بشكه نفت توليد شده است. در سال بعد، يعني 1358، توليد روزانه نفت ايران كاهش چشمگيري دارد و به 3433 هزار بشكه ميرسد. در سال 1359، توليد نفت ايران نسبت به سال گذشته تقريبا نصف شده است. در اين سال بطور متوسط توليد روزانه نفت ايران نزديك به 1476 هزار بشكه بوده است. در سال 1360، توليد نفت ايران بازهم كاهش دارد و به روزانه 1441 هزار بشكه ميرسد. در سال 1361، توليد روزانه نفت ايران افزايش قابل توجهي دارد و به 2684 هزار بشكه در روز ميرسد. سال بعد، يعني 1362، سير صعودي توليد نفت ايران همچنان ادامه دارد و به 2709 هزار بشكه ميرسد. در سال 1363، كاهش نسبي در توليد نفت ايران به چشم ميخورد، توليد روزانه نفت ايران از 2709 هزار بشكه در سال قبل، به 2371 هزار بشكه، متوسط توليد روزانه در سال 63 ميرسد. در سال بعد، يعني 1364، باز متوسط توليد روزانه نفت ايران افزايش كمي دارد و به 2504 هزار بشكه در روز ميرسد. سال 1365، باز هم شاهد كاهش توليد نفت ايران هستيم، در اين سال متوسط توليد روزانه نفت ايران 2176 هزار بشكه در روز بوده است. در 1366 توليد روزانه نفت در ايران رشد دارد و به 2460 بشكه در روز بطور متوسط ميرسد. در سال 1367، توليد روزانه ...

سرمایه گذاری در کدام بازار سودبخش است؟

بهبود فضاي پيرامون مذاکرات هسته اي و افزايش اميدها به توافق نهايي موجب شده بود تا قيمت دلار در بازار کاهش يابد. از سوي ديگر بحران يونان وضعيت طلا در بازارهاي جهاني را دگرگون کرد. برهمين اساس تحليلگران بازارهاي مالي در ميانه هفته به اين جمع بندي رسيده بودند که روند قيمت گذاري دلار نزولي و مسير حرکتي شاخص بورس صعودي مي شود ولي در آخرين روز معاملات بازارهاي مالي مشخص شد که هفته براي بورس چندان مثبت نبوده و دلار هم ترمزش کشيده شد. برخي فعالان بازار روايت مي کنند که با وجود بروز نشانه هاي مثبت در مورد پرونده هسته اي ولي هنوز جمع بندي دقيقي در مورد اين موضوع صورت نگرفته است. برهمين اساس دلار آمریکا در ابتدای هفته تا زیر 3 هزار و 400 تومان پایین آمد تا پس از دو ماه این اتفاق افتاده باشد. در میانه های هفته اما بار دیگر بهای دلار افزایش یافت و هفته را در قیمت 3 هزار و 420 تومان پایان رساند. قیمت دلار در آخرین روز هفته گذشته 3 هزار و 430 تومان بود. طبق این برآورد ارزش دلار در طول این هفته حدود 0.29 درصد کاهش یافته است. با این حساب اگر 10 میلیون سرمایه گذاری در این بازار صورت گرفته باشد در طول این هفته 29هزار تومان زیان به سرمایهگذار تحمیل شده است. وضعيت در بازار طلا نيز با دلار تفاوت چنداني ندارد. بازار جهانی طلا در طول هفته گذشته نوسانات زیادی را پشت سر گذاشت اما در نهایت با کاهش مواجه شد و روز گذشته به یک هزار و 221 دلار در هر اونس رسید. در پايان هفته ميزان سرمايه گذاري در بازار طلا و سکه با زيان 1.7 درصدي همراه بود. این موضوع نشان می دهد که 10 میلیون تومان سرمایه گذاری در این بازار در طول یک هفته ضرر 170 هزار تومانی بر جای گذاشته است. با این حساب در این هفته که سپری شد بازار سرمایه با 1.42 درصد زیان مواجه شد. بازار ارز زیان 0.29 درصدی بر جای گذاشت و بازار سکه با زیان 1.7 درصدی، زیاندهترین بازار هفته بوده است. فعالان بازار اعتقاد دارند که زيان دهي بازارهاي مالي موجب شده تا سرمايه گذاران خرد در تصميم گيري براي انتقال دارايي هايشان به اين بازارها دچار ترديد شوند. همين موضوع سبب شده تا نگراني هايي در ورد وضعيت 684 هزار ميليارد تومان نقدينگي در جامعه ايجاد شود. در صورتي که بازارهاي مالي مناسبي براي انتقال دارايي هاي خرد مردم ايجاد نشود، خطر انتقال اين پول ها به بازارهاي مانند مسکن و تکرار رشد قيمت ها وجود دارد. پيش از اين بين سال هاي 1380 تا 1390 به دليل انتقال سرمايه هاي خرد مردم به اين بازارها قيمت ها به ميزان 500 درصد رشد پيدا کرده بود.

پیش بینی بازار مسکن در سال 1391

پیش بینی و تحلیل بازارمسکن در سال ۱۳۹۱ (نگاهی تحلیلی به فرآیند بازار مسکن از سال ۱۳۶۸ الی ۱۳۹۱ ) سخنران : محمود حقیقت طلب اهواز ، ۸ تیر۹۱ آشنایی با سوابق سخنران دانش آموخته دانشگاه تهران کارشناس ارشد و دانشجوی دکتری حقوق خصوصی (ارمنستان) پژوهشگر و مؤلف (بیش از 25 عنوان کتاب های حقوقی، ثبتی، مدیریتی، سرمایه گذاری ، تحلیل بازار املاک و مستغلات و ... ) کارشناس و تحلیلگر بازارمسکن مشاور حقوقی و سرمایه گذاری املاک و مستغلات دارای دو گواهینامه اصول و فنون مذاکره ازسازمان مدیر یت صنعتی مشاور و مدیر دپارتمان سرمایه گذاری املاک ومستغلات 5شرکت سرمایه گذاری دارای تجربه شرکت در 3000 جلسه مذاکره و نگارش بالغ بر 1000 قرارداد دارای گواهینامه بین المللی از انجمن بین المللی خبرگان معاملات املاکومستغلات ( CIPS )از آمریکا متن سخنرانی فهرست مطالب ۱. تحلیل تکا نه های بازار مسکن ( ازسال۱۳۸۴-۱۳۶۸ ) ۲. تشریح فرآیند بازار مسکن درسال۸۸ ۳. نگاهی به۴ فرضیه کارشناسان برای خروج بازار مسکن از رکود درسال ۸۹ ۴. بررسی ۸ دلیل افزایش قیمت مسکن سال ۱۳۸۵و۱۳۸۶ ۵. بيست و یک نکته مؤثر ومهم درتحلیل بازار مسکن ۶. تشریح فرایند فعلی بازارمسکن ۷. پیش بینی بازار مسکن سال ۹۱ تحلیل تکانه های بازار مسکن ازسال 1۱۳۸۴- ۱۳۶۸ بررسی ۴ دوره رکود ورونق بازار املاک و مستغلات الف : تحلیل طول دوره رونق بازار مسکن ب : تحلیل طول دوره رکود بازار مسکن بررسی 4 دوره رونق و رکود دوره اول : نرخ رشد قیمت مسکن درسال های 1368-1370به 3 برابر رسیده است . نکته: دلیل این تورم ، ورود شهرداری تهران پس از اتمام جنگ در سال 1368درقالب پروژه طرح نواب وتزریق نقدینگی بالا در بازار ساختمان بود . دوره دوم : سال 75-1371نرخ رشد قیمت مسکن به 61% الی 67% رسیده است. نکته: ادامه همان سیاست سازندگی واجرای پروژه های عمرانی،ساختمانی ،ادامه سرمایه گذاری و تزریق نقدینگی بیشتر توسط شهرداری و وزارت مسکن و شهرسازی می باشد . دوره سوم: سال 82-1377 نرخ رشد قیمت مسکن به42% الی 50 رسیده است . نکته: عواقب این سیاست شتابزده دو واکنش متفاوت یکی از دلایل عامل افزایش قیمت درسال 1381قطع یک باره وناگهانی فروش تراکم(به عبارتی کاهش میزان تراکم درسطح تهران)توسط شهرداری تهران بود. این سیاست به دنبال محاکمه شهرداری تهران و موج ایجاد شده ،حاصل شد. دامنه این موج تا سال 1384 نیزادامه داشت. این سیاست دو واکنش را به همراه داشت: الف : ایجاد رکود در بازار مسکن ب: افزایش شدید قیمت ها نتیجه این سیاست: الف : خروج نسبی بازار مسکن از رکود ب : انفجار قیمت مسکن در کشور به ویژه در تهران 2 نکته ...

استهلاك ..بخشنامه هاي مرتبط با استهلاك

شماره: 4658/1453/213 تاريخ: 23/01/1388 پيوست: دارد

5 چالش اقتصاد ایران در سال 92

به گزارش پارس به نقل از اقتصاد پرس،از جمله مواردي كه در بخش پول و بانك به عنوان چالش مطرح ميشود افزايش نقدينگي ناشي از افزايش اجزاي پايه پولي است.1. بخش پول و بانک: خالص داراييهاي خارجي بانك مركزي، مطالبات بانك مركزي از بانكها و خالص مطالبات بانك مركزي از بخش دولتي اجزاي پايه پولي را تشكيل ميدهند كه در چند ماهه اخير دو جزء مطالبات از بانكها و خالص مطالبات از بخش دولتي نسبت به پايان سال گذشته عامل افزايش پايه پولي بودهاند. اگرچه مطالبات از بانكها از تير ماه سال جاري روند كاهشي داشته است. نكته ديگري كه در اين ارتباط ميبايد مدّنظر قرار گيرد وجود مطالبات معوق بانكي است. اين موضوع از اين جهت اهميت دارد كه مطالبات معوق در واقع منابع بانكي براي ارائه تسهيلات را محدود ميكند و بنابراين كنترل و كاهش آن ميتواند به افزايش منابع جهت اعطاي تسهيلات به بخشهاي توليدي كشور منجر شود.به هر حال بايد توجه داشت نقدينگي يكي از مهمترين متغيرهاي اقتصادي در هر كشوري است كه ميتواند بر رشد و توسعه اقتصادي كشور تأثير گذارد. رشد اين متغير فينفسه نامطلوب نيست. چنانچه نقدينگي به سمت بخشهاي مولد اعم از توليدي و خدماتي سوق پيدا كند ميتواند منجر به افزايش توليد و شكوفايي اقتصادي شود و اگر وارد بخشهاي غيرتوليدي و دلالي شود به تورم و پيامدهاي نامناسب آن دامن خواهد زد. لذا رشد نقدينگي صرفاً نبايد از منظر تورم مورد ارزيابي قرار گيرد بلكه عامل توليد و اشتغال هم در كنار آن حائز اهميت است. ممكن است در شرايطي، دستيابي به سطح حداقلي از رشد اقتصادي نياز به حجمي از رشد نقدينگي را طلب نمايد كه عدم پاسخگويي به اين نياز با آثار ركودي همراه باشد. در شرايط فعلي كشور، تحريمهاي اقتصادي و محدوديتهاي ايجاد شده براي بخشهاي توليدي، آثار و تبعاتي را براي اين بخشها به دنبال داشته است، افزايش نقدينگي به منظور پاسخگويي به تقاضاها براي بخشهاي توليدي كشور تا حدودي ضروري و ناگزير است. همچنين، بخش ديگري از رشد نقدينگي در سال جاري براي تأمين كالاهاي اساسي براي آحاد مردم ايجاد شده است كه اولويت آن در تأمين نيازهاي ضروري مردم روشن است.انتشار و عرضه اوراق مشاركت بانك مركزي براي جمعآوري نقدينگي سرگردان و هدايت آن به سمت فعاليتهاي توليدي و اشتغالزا، پيشفروش سكه و تأمين سرمايه در گردش بنگاهها و وصول مطالبات معوق بانكي از جمله اولويت هاي بازار پول است. 2. بازار سرمایه: نگاهی به شاخص کل بورس از سال 1380 تا ده ماهه 1391 حاکی از رشد مناسب این شاخص (به جز دو سال 1384و1387) میباشد. پیشبینی میشود که روند کلی شاخص کل در سال ...

تحلیل بورس.مسکن.طلا.ارز

1- بازار بورس: در تحليل هفته پيش از احتمال بهبود بازار بورس سخن گفته شد. در طي اين مدت اين بازار ميانگين سود 1/2 درصدي در در طي 5 روز كاري نصيب سرمايه گذاران خود كرده است. افزايش تقريبا 45 درصدي نرخ ارز غير رسمي موجب تعديل مثبت سود شركت هايي با ماهيت صادراتي مي شود. اما اينجا دو مساله وجود دارد اول تحريم ها و مشكلاتي كه ممكن است براي شركت ها بوجود آيد و دوم امكان زيان شركت هايي كه وام ارزي دريافت كرده اند. با اين حال تا انتهاي دي ماه تكليف بازار مشخص خواهد شد. با اينكه بعضي نشانه ها در اقتصاد جهان از احتمال رشد قيمت مواد خام و به تبع آن رشد قيمت سهام نيمي از شركت هاي وابسته در بورس تهران حكايت دارد. 2- بازار مسكن: هفته گذشته آماري رسمي در اين بازار منتشر شد كه نشان از كاهش جزئي ساخت و ساز در كشور در نيمه اول سال 90 نسبت به مدت مشابه در سال 89 است. در تحليل اين امر اين طور به نظر مي رسد كه با توجه به كاهش شديد حجم ساخت و ساز جديد در طرح مسكن مهر و عدم كاهش محسوس رشد ساخت در كشور، بخش غير دولتي فعاليت بيشتري را در اين بخش داشته است. در حقيقت با كاهش حجم ساخت توسط طرح مسكن مهر و عدم تغيير ملموس رشد ساخت در اين بازار، سرمايه گذاران شخصي در حال فعاليت بيشتر نسبت به سال گذشته در بازار مسكن هستند. با توجه به بعضي آمار غير رسمي رشد قيمت مسكن از ابتداي اسفند سال گذشته به 25 درصد رسيده است. با اين حساب رشد قيمت در بازار مسكن به نرخ تورم رسيد. 3- بازار طلا: در تحليل هفته گذشته اين طور بيان شد كه مادامي كه قيمت بالاي محدوده 1550 دلار نوسان مي كند مي توان به رشد قيمت جهاني طلا اميدوار بود. با تحقق سناريوي مذكور قيمت با افزايش 54 دلاري در مقياس هفتگي روبرو شد. محدوده 1630 دلار مقاومت قدرتمندي است كه احتمالا شكسته خواهد شد. پس از آن قيمت 1670 دلار مي تواند مانع از ادامه رشد در كوتاه مدت شود. در نهايت شكست 1670 دلار رو به بالا مي تواند نشانه رشد قيمت تا 1800 دلار باشد. 4- بازار ارز: در تحليل هفته گذشته كاهش قيمت دلار آمريكا تا محدوده 1400- 1380 تومان پيش بيني شد كه قيمت دقيقا تا 1390 تومان افت كرد. هم اكنون احتمال افزايش مجدد قيمت تا محدوده 1700 تومان وجود دارد. در مورد پوند انگلستان نيز اين ارز از ابتداي سال و بنا به پيش بيني هاي تحليلي 50 درصد رشد (ماهانه 5 درصد) را تجربه كرده است. در سطح جهاني امكان كاهش بيشتر ارزش يورو تا يك ماه آينده وجود دارد. اما پس از آن برنامه هاي انبساط مالي بانك مركزي اروپا مي تواند ارزش اين ارز را به همراه طلا با نوسانات مثبتي همراه سازد. 5- بازار نفت: با وجود نگراني در مورد تنش احتمالي بين غرب و ايران هم چنان قيمت در محدوده 101 دلار ...

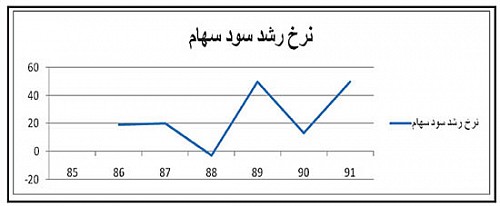

تحليل بازار مسكن و رابطه آن با بازار سهام +تحليل بازار سهام طي 5 سال گذشته

تحليل بازار مسكن و رابطه آن با بازار سهام +تحليل بازار سهام طي 5 سال گذشته تحليل بازار سهام طي 5 سال گذشته: در اينجا سعي ميكنيم از شواهد آماري براي تاييد تحليل قسمت قبل استفاده كنيم، با مطالعه 42 شركت بزرگ بورس(كه اطلاعات مالي آنها در دسترس بود) از سال 85 تا انتهاي 91 درمييابيم كه سود عملياتي جاري اين شركتها بهطور متوسط در طول اين سالها 24درصد رشد كرده است، گرچه رشد سود در همه سالها يكسان نبوده و حتي در سال 87 منفي بوده است ولي بر اساس يك تحليل بلندمدت و متوسط سود عملياتي شركتهاي حاضر در بورس از24 درصد رشد برخوردار است كه نمودار آن ارائه ميشود:اما بهطور ميانگين حاصل جمع نرخ تورم و رشد اقتصادي در طول اين سالها برابر 22 درصد به دست آمد و اين نشان ميدهد كه نرخ رشد سود عملياتي شركتها حتي بهطور متوسط از حاصل جمع تورم و رشد اقتصادي بيشتر است، اين مشاهده فرض اساسي اين تحليل را تاييد ميكند.اما اگر بخواهيم تحليل بلندمدتتري نسبت به كل بازار سهام داشته باشيم به يك مشكل اساسي بر خواهيم خورد و آن اين است كه در طول 10 سال گذشته شركتهاي زيادي به بازار سهام ايران وارد شدهاند كه اطلاعات آن در دسترس نيست يا به عبارتي بازار سهام الان با بازار سهام ده سال گذشته كاملا متفاوت است ولي اگر با اغماض، فرض كنيم كه شركتهاي بورس تغييري نداشتهاند با تحليل روند EPS شركتها به اين نتيجه ميرسيم كه سود شركتها بهطور ميانگين در طول 10 سال گذشته 22 درصد رشد داشته که نشان ميدهد سود شركتهاي سهامي بيشتر از اندازه تورم(ميانگين تورم از سال 1380 تا 1391 برابر 19 درصد بوده است) افزايش داشته است.تحليل بازار مسكن و رابطه آن با بازار سهام:مسكن در اقتصاد ايران به دارايي سهام شباهت دارد. مسكن مانند سهام يك دارايي بلندمدت محسوب ميشود از يك جهت كه ميزان اجاره مسكن در ايران بهطور متوسط در طول ساليان گذشته همگام با تورم حركت كرده است. ميانگين تورم از سال 1370 تا 1390 برابر 20 درصد بوده در حالي كه ميانگين نرخ رشد اجاره مسكن برابر 23 درصد بوده است. بنابراين مسكن هم نوعي از دارايي است كه توانسته سود خود را همگام با تورم تعديل كند كه شباهت زيادي از اين نظر به بازار سهام دارد اما سوال مهم اين است كه نسبت P/E بازار مسكن در اقتصاد ايران چند است؟ با تحليل نسبت قيمت به اجاره بازار مسكن در شهر تهران (P/E) از سال 1370 به اين طرف، به اين نتيجه ميرسيم كه اين نسبت بهطور ميانگين از سال 1370 به اين طرف برابر 19 است.نكته مهمي كه بايد به آن اشاره كرد اين است كه در اصل بايد نسبت قيمت به اجاره خالص مورد تحليل قرار بگيرد چون مسكن در طول ...

عوامل موثر بر تغییرات سهام

در اين مقاله بهطور اختصار عوامل نسبتا موثر بر تغييرات قيمت سهام بررسي ميگردد تا شايد بتوان در تصميمگيريهاي اقتصادي مدنظر قرار داد. ۱- بودجه شركت و پيشبيني سود هر سهم شايد بتوان مهمترين عامل تاثيرگذار بر قيمت سهم را در اين قسمت جستوجو كرد به همين خاطر دقت هرچه بيشتر و بررسي كليه اجزاي گزارشهاي بودجهاي از اهميت زيادي برخوردار است. توجه به بودجه سالانه شركت و پيشبيني توليد، فروش و سود هر سهم و كنترل بودجه در گزارشات ميان دورهاي و ميزان تحقق پيشبينيها و تعديلات بودجهاي طي دوره در تغييرات قيمت سهام تاثير بسزايي دارد. 2- تغييرات قيمت سهام در ساليان گذشته و ميزان توليد و فروش يكسان بررسي سابقه تاريخي تعديلات قيمت سهام در دورههاي مالي متواتر و تغييرات متغيرهاي بودجهاي در مقاطع سهماهه و ميزان تحقق توليد و فروش و سود هر سهم در هر مقطع و بررسي علل جهش ناگهاني در مقاطع بررسي ميگردد. البته اين موضوع را نيز بايد در نظر داشت كه ميزان تحقق پيشبيني فروش مهمتر از توليد و ساير عوامل است. زيرا رشد توليد در صورت عدم فروش ميتواند باعث هزينههاي انبارداري، بهره بانكي و فرصت از دست رفته و غيره شود. همچنين فصلي بودن فروش را ميتوان ملحوظ كرد. 3- وضعيت خاص صنعت بررسي وضعيت خاص هر صنعت نيز در قيمت سهام شركتهاي زيرمجموعه آن صنعت موثر است در اين زمينه طبقهبنديهاي مختلفي از صنايع به عمل آمده و نسبتهاي تطبيقي صنعت نيز تعريف شده است. در كشورهاي صنعتي، صنايع در حال رشد شامل شركتهاي كامپيوتري و مهندس ژنتيك و پزشكي هستند و يا صنايع تدافعي شامل شركتهاي غذايي و دارويي و صنايع حساس و نرخ بهره مانند شركت سرمايهگذاري هستند. البته در كشورهاي مختلف مزيتهاي نسبي تعيينكننده هستند كه در كنار موارد فوق نبايد فراموش كرد. وجود بحران در يك صنعت در اثر عوامل مختلفي همچون واردات، كاهش تقاضا و غيره ميتواند شركتهاي موفق را نيز تحتتاثير قرار دهد. 4- سياستهاي پولي و مالي كشور سياستهاي كلان حاكم بر اقتصاد و تغييرات نرخ ارز و سياستهاي انبساطي و انقباضي عوامل تاثيرگذار بر سوددهي شركتها و قيمت سهام است، براي مثال كاهش نرخ بهره در سال 1380 باعث شد نسبت قيمت به عايدي هر سهم (P/E) در بورس اوراق بهادار تهران افزايش يابد. 5- تقسيم سود سهام سياست تقسيم سود سهام عامل مهمي در تغييرات قيمت سهام است ميزان تقسيم سود و نسبت درصد سود نقدي بر سود هر سهم و همچنين زمان پرداخت سود سهام همگي ميتواند بيانگر وضعيت مطلوب سهام يك شركت باشد و سهامداران را به خريد سهام ...